Stand van zaken op de markten

- 8 augustus 2025

Een jaarbegin gekenmerkt door politieke onzekerheid

Na een sterk beursjaar in 2024 – vooral in november na de verkiezing van Donald Trump – namen de indexen in december wat gas terug. Toch sloten ze het jaar met een duidelijke winst af.

Begin 2025 zette de positieve dynamiek zich voort: de markten gingen verder omhoog.

Vanaf maart echter stak economische onzekerheid de kop op. Herhaalde aankondigingen van de Amerikaanse president Trump over nieuwe invoerrechten voor handelspartners brachten onrust op de markten teweeg. Deze soms plotselinge verklaringen hadden een negatieve invloed op het marktsentiment en veroorzaakten correcties.

Contrasterende prestaties per geografische regio

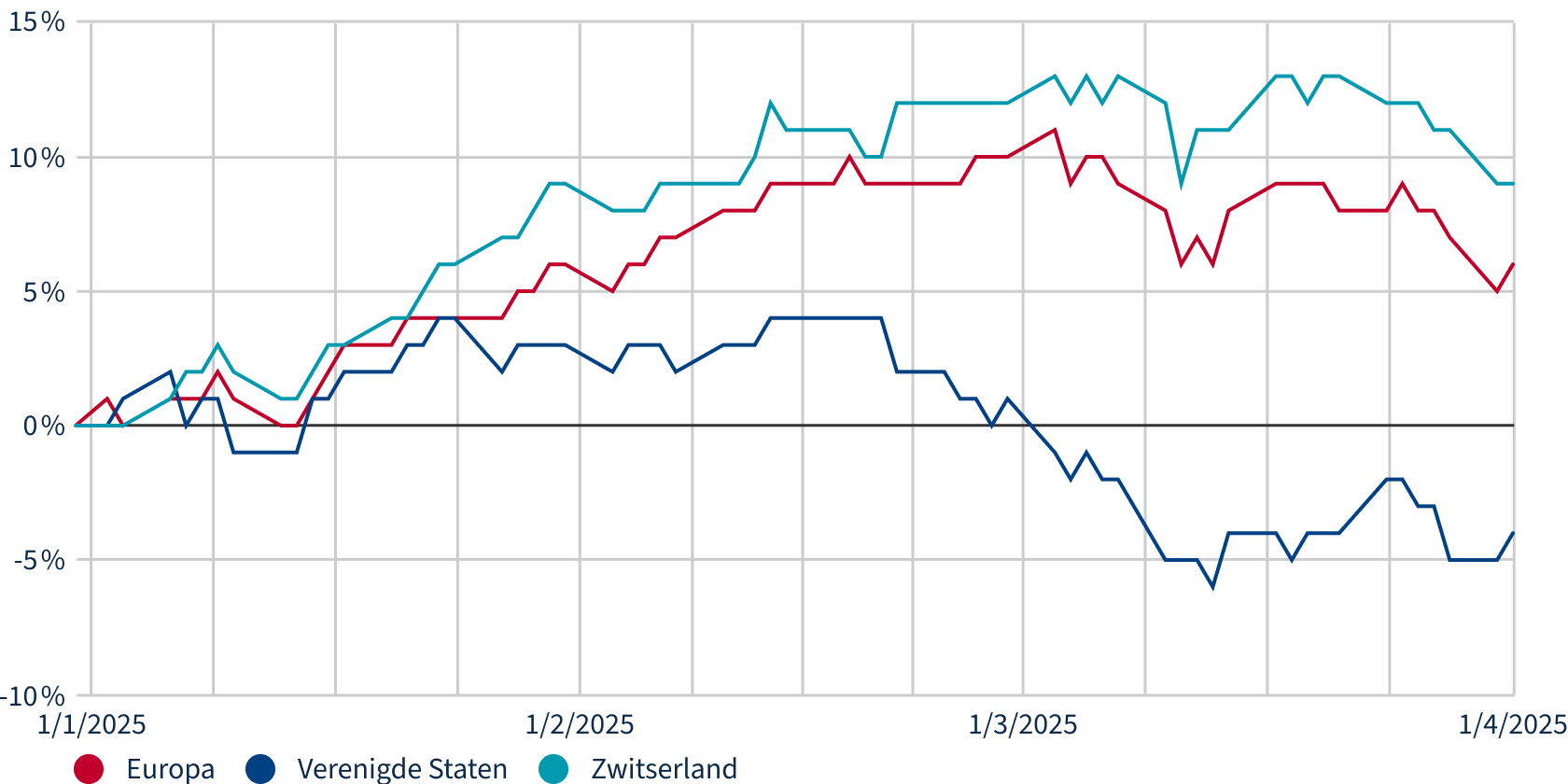

Om de verschillen in prestaties tussen Europa en de VS beter te begrijpen, is het nuttig om het eerste deel van het jaar in twee fasen te verdelen:

- Van 1 januari tot 1 april: de Europese markten presteerden aanzienlijk beter dan de Amerikaanse. Tijdens deze periode kozen wij ervoor om onze blootstelling aan Amerikaanse aandelen te verminderen tot een gewicht dat rond 55% procent schommelt, hoewel we we onze langetermijnovertuiging in deze markten behielden.

Op de onderstaande grafiek ziet u het verschil dat ontstond tussen de Europese markten (de 600 grootste Europese bedrijven en de Zwitserse markt) en de Amerikaanse markt: een verschil van 11% in het voordeel van Europa in slechts drie maanden, uitgedrukt in lokale valuta.

Rendementen aandelenbeurzen 31/12 - 01/04, in lokale munten

Prestaties uit het verleden zijn geen garantie voor toekomstige prestaties.

Bron: Bloomberg: Stoxx Europe 600, S&P 500, Swiss Market index.

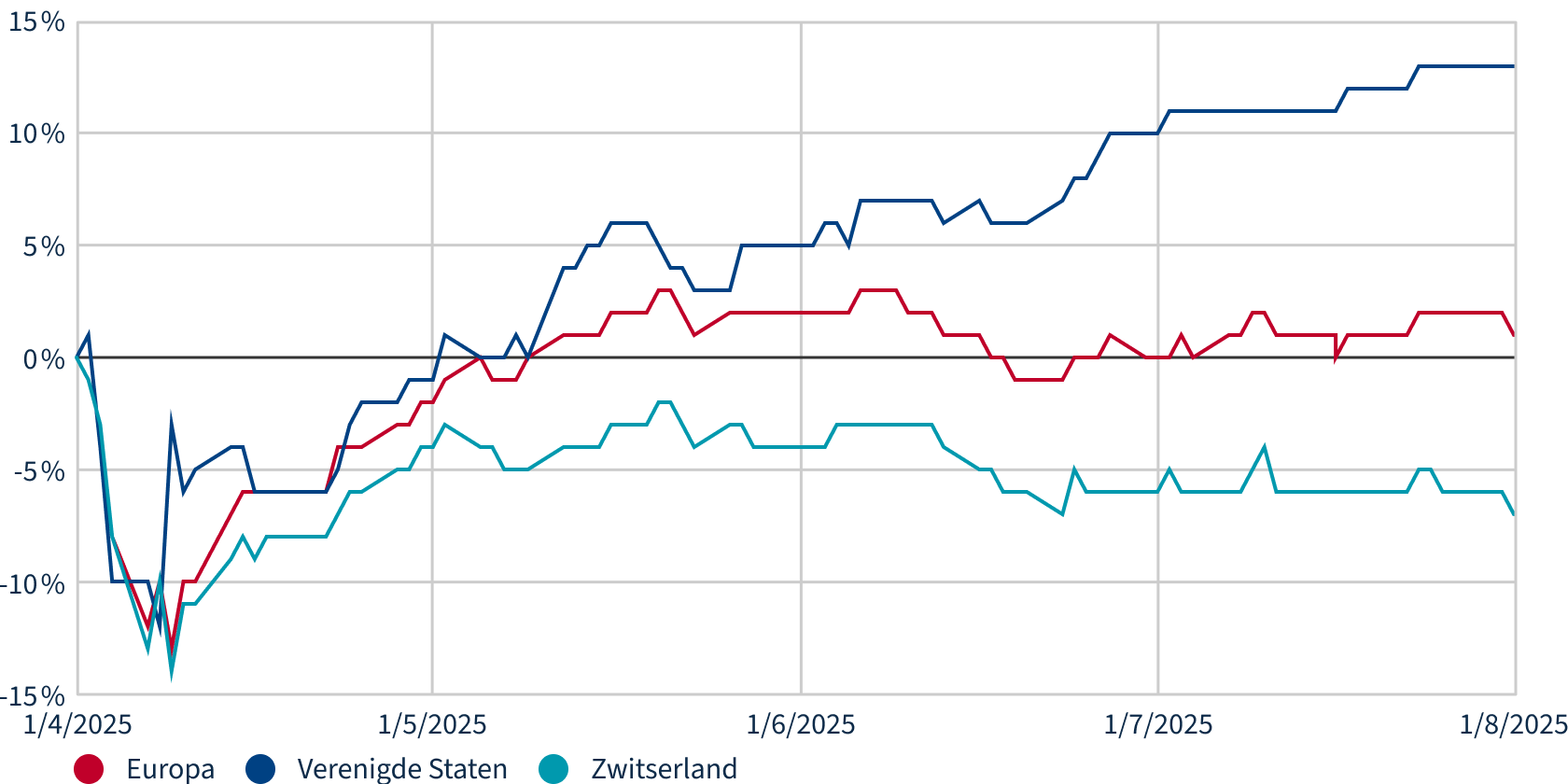

- Van 1 april tot 25 juli: de trend keerde volledig om. De Amerikaanse markten herstelden zich, ondanks een periode van hoge volatiliteit begin april (de beruchte “Liberation Day” op 2 april, gekenmerkt door het virale beeld van Donald Trump die zijn tariefmaatregelen aankondigde). De markt heeft deze maatregelen sindsdien verwerkt, en Amerikaanse bedrijven toonden een opmerkelijk aanpassingsvermogen.

De onderstaande grafiek toont dezelfde Europese en Amerikaanse indexen en illustreert de trendomslag. Sindsdien bleef de Europese hoofdindex ongeveer -12% achter ten opzichte van de S&P500, en de Zwitserse index zelfs -19%, opnieuw uitgedrukt in lokale valuta.

Rendementen aandelenbeurzen 01/04 - 31/07, in lokale munten

Prestaties uit het verleden zijn geen garantie voor toekomstige prestaties.

Bron: Bloomberg: Stoxx Europe 600, S&P 500, Swiss Market index

De onzichtbare factor: het wisselkoerseffect

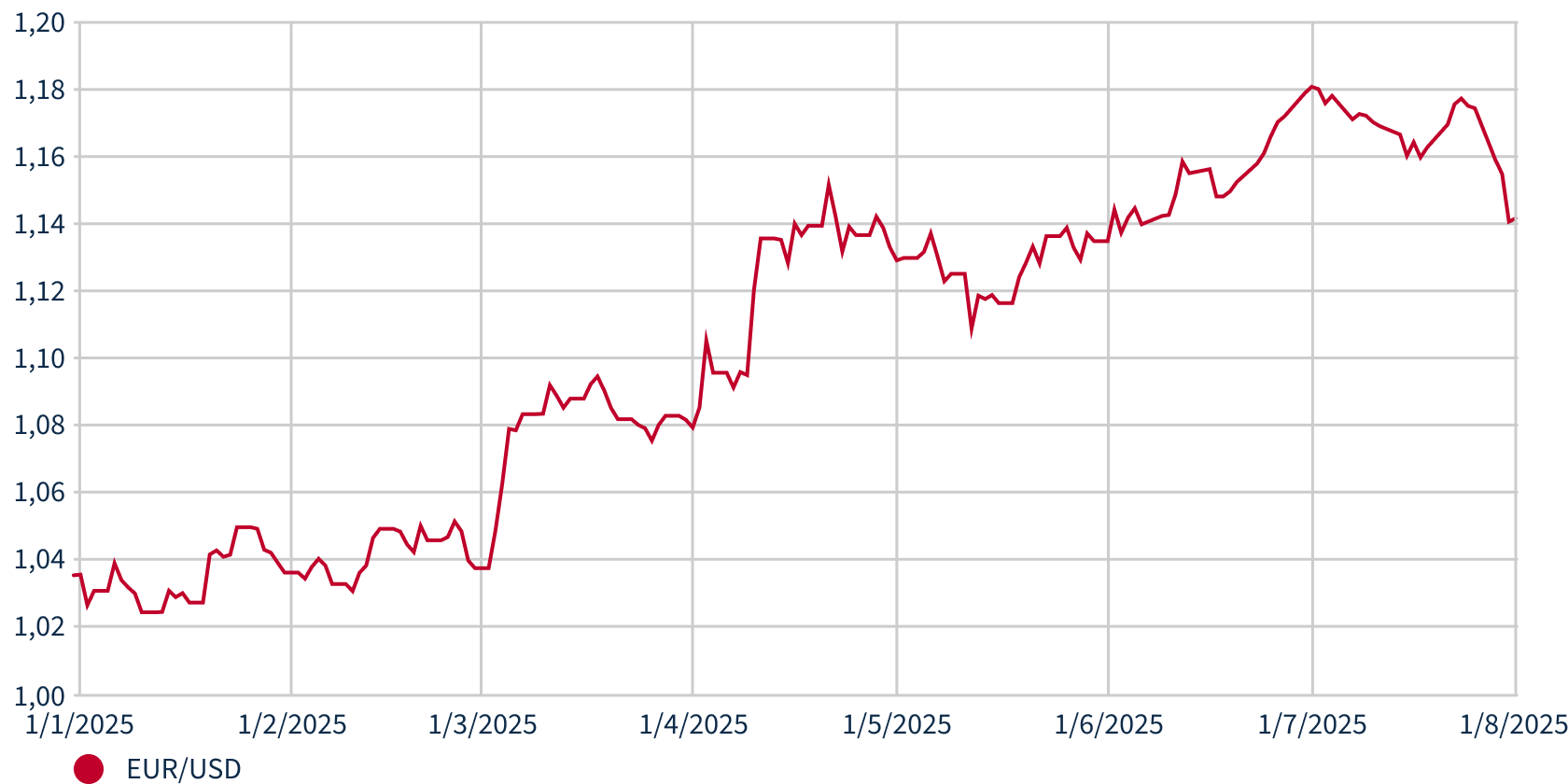

Een veel gestelde vraag: als onze portefeuilles voor meer dan 55% in Amerikaanse markten zijn belegd, waarom profiteren ze dan niet meer van het herstel van Amerikaanse aandelen sinds april?

Het antwoord is eenvoudig: de Amerikaanse dollar.

De dollar steeg eind 2024, en begon het jaar op een hoger niveau dan gebruikelijk, ondersteund door de verkiezing van Trump, sterke economische vooruitzichten en hoge rentevoeten.

Hoewel de dollar sterk van start ging, reageerde hij fel op de turbulente handelspolitiek van president Trump. De munt verloor meer dan 9% ten opzichte van de euro en de Zwitserse frank. Aangezien onze portefeuilles in euro of Zwitserse frank worden gewaardeerd, drukte deze daling automatisch op het rendement in uw referentievaluta.

Wij dekken het wisselkoersrisico tussen valuta niet af, omdat dit op lange termijn aanzienlijke kosten met zich meebrengt. Bovendien vormen aandelen vaak een natuurlijke bescherming tegen wisselkoersschommelingen: een zwakkere dollar maakt Amerikaanse producten competitiever op de exportmarkt, wat de winstgevendheid van beursgenoteerde bedrijven ten goede komt. Met andere woorden, wisselkoerseffecten worden vaak deels en met enige vertraging gecompenseerd via de bedrijfsresultaten.

Wisselkoers EUR/USD: euro werd 12% sterker ten opzichte van de dollar

Bron: Bloomberg: EUR/USD

Tot slot

Ondanks een complexe en volatiele omgeving hebben uw portefeuilles veerkracht bewezen, dankzij een evenwichtige blootstelling aan wereldwijde groeimotoren.

In april vielen de rendementen terug, maar begin augustus zien we een mooi herstel in bijna alle strategieën. Dat is mede dankzij onze zorgvuldige activakeuze, ook al blijft de negatieve impact van de dollar voelbaar.

Deze bewegingen zijn uiteraard tijdelijk van aard. Wij blijven vertrouwen op onze beheerstrategie, die gericht is op duurzame prestaties op lange termijn, met oog voor rigoureus risicobeheer.

Graag houden wij u dit jaar regelmatig op de hoogte van het financiële nieuws, onder meer via een nieuwe sessie van ons webinar “Perspectieven” in de herfst.

Het hele team van Delen Suisse staat tijdens de zomerperiode graag tot uw beschikking, mocht u vragen hebben of een persoonlijk overzicht van uw situatie wensen.

Wij wensen u een zeer fijne zomer toe.

Delen Suisse SA